在美国国债出现近年来最剧烈的波动之际,银行在投资级债券市场采取了谨慎的态度,等待在美国官员提高利率或进一步收紧监管之前,它们寻求借款时出现一些平静的局面。

本周,美国唯一一家测试投资者对新债券兴趣的银行是信托金融公司,这标志着在上周新一轮245亿美元的收益后债券发行热潮之后,投资者对新债券的兴趣大幅放缓。

美国银行、花旗集团和摩根士丹利都推迟了债券发行。就连地区性银行M&T Bank Corp.也在与投资者举行会议后保持观望态度。

高级金融信贷分析师Arnold Kakuda表示:“我原本预计本周会有更多中型地区性银行发行债券。”“但也许他们只是在等待事情安定下来。”

数据显示,本周蓝筹股市场的销量总体低迷,仅为50.5亿美元,远低于预期的200亿美元。信托金融公司周三发行了17.5亿美元2029年到期的新债券。

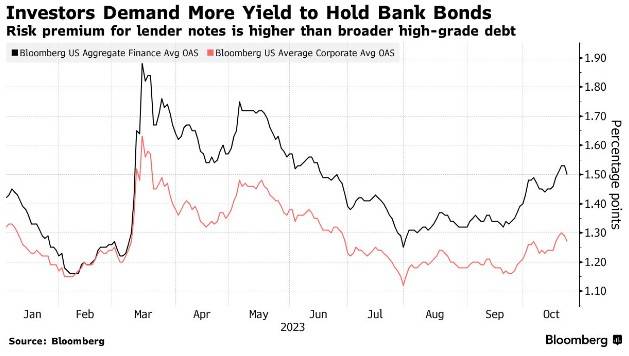

截至周二,投资者要求持有银行债券的平均额外收益率为150个基点,比整体高评级债券的平均水平高出23个基点。

CreditSights全球策略主管Winnie Cisar表示,“财报季正在进行,美联储会议临近,财政部再融资成为首要问题,在市场清除这些障碍之前,投资级债券的供应步伐可能会保持低迷。”

把握市场时机

上周,摩根大通等华尔街巨头和PNC Financial Services Group Inc.等地区性银行都进行了一系列银行债券发售。

摩根大通、富国银行和高盛集团上周都在债券市场融资,出售了11年期到期的债券,作为其债务计划的一部分。尽管其中部分交易获得了强劲需求,但随着市场情绪恶化,这些债券的交易价格开始走低。

与此同时,PNC和U.S. Bancorp上周发行了固定至浮动利率债券,而三菱UFJ金融集团则首次发行了日本银行发行的以美元计价的额外一级债券。

像往常一样,这些交易中的大多数都是在银行发布收益报告之后进行的。出售的较长期债券表明,由于预期利率会进一步上升,一些银行倾向于锁定当前的利息成本。

Amerant Investments Inc.首席投资官Baylor Lancaster-Samuel表示,金融公司在机会之窗打开的时候发行债券是有道理的。随着美国即将提高资本金要求,一些银行可能更愿意在成本进一步上升之前,现在就筹集资本金。

瑞银集团高级金融机构集团债务和股权资本市场主管Jay Anderson表示:“随着时间的推移,你会看到,这些机构遇到一个有吸引力的窗口的次数,要比错过一个窗口的次数多得多。”“这些以货币为中心的银行,以及越来越多的大型地区性银行,继续需要进入债务市场融资,维持长期债务需求。”

彭博资讯表示,由于预计监管将更加严格,预计地区银行将加大在一级市场的活动。

嘉信理财固定收益策略师Collin Martin表示:“银行可能会尝试慢慢增加发债规模,而不是等到最后一刻才大量发债。我们目前所处的高收益环境不会阻止银行发债。”