许家印被抓,无疑是整个中秋国庆假期的最大新闻。

因为涉及到刑事案件,许家印旗下的恒大系股票全部停盘。

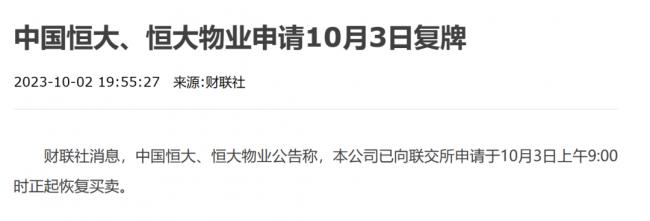

短暂停盘后,今天傍晚,中国恒大、恒大物业公告称,已向联交所申请于10月3日恢复买卖。

7月28日,恒大汽车成为首个复牌的“恒大系”上市公司;

8月3日,恒大物业复牌;

8月28日,停牌17个月的中国恒大,“踩点”复牌解除了被退市摘牌风险。

毫无疑问,明天复牌后,恒大系股票必然面临一轮腥风血雨。

然而,动荡不安的恒大股票,已经让一些持仓机构陷入绝望。

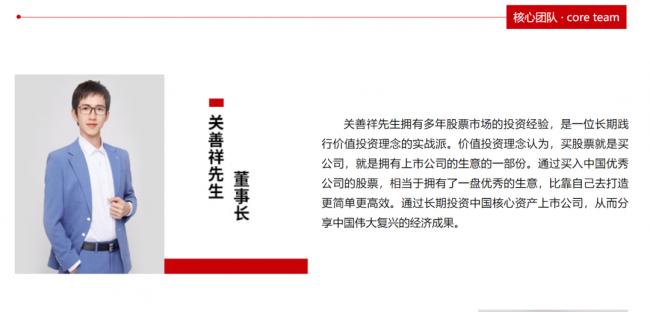

在许家印被抓第二天,某私募基金操盘人关善祥突然死亡,年仅38岁。

虽然官方没有公布死亡原因,但金融圈传闻,此人是不堪压力跳楼身亡,其旗下基金产品面临清盘。

公开资料显示,关善祥1985年出生,深圳灏四方资产管理有限公司任董事长。

他的自我介绍里赫然写着,坚持价值投资,28岁实现财务自由,号称“中国巴菲特”,从30万本金到盈利上亿,实现十年百倍收益。

作为金融从业者,看到这样的简介,默认都是吹牛逼。顺手查了下他名下的基金产品,重仓房地产股票。

哦,信仰价值投资的,重仓恒大和碧桂园股票?就很迷。

从其过往投资履历来看,一直重仓地产,也跟着许家印之流吃到了甜头。

然而从2019年之后,他的好日子就到头了。

2020年3月开始,灏四方旗下4只产品的净值出现大亏:

善祥一号单位净值0.395元,累计亏损60.5%;

善祥二号单位净值0.355元,累计亏损64.5%;

善祥三号单位净值0.386元,累计亏损61.4%;

善祥四号单位净值0.419元,累计亏损58.1%。

累计亏损均超过60%。

中国的地产板块,由于长周期的逆转,地产泡沫的破灭,高杠杆模式的彻底崩坏,从三年前就已经进入一个几乎是“归零”的道路。

无论是基于企业和行业的成长前景和内在价值,地产都不值得重仓下注,但是关善祥却在重仓房地产的道路上狂奔。

甚至在2021年恒大暴雷后,关善祥依然不信邪,站出来表达了对房产、对恒大的信心。他发文称:

一点点打击,一点点波动,就能动摇的,那不叫信仰。那只是跟风。只是听着好听,看着好玩。

这是价值投资吗,显然不是。三条红线后,还重仓地产的,都是赌博。

第一是赌市场,想要抄底。第二就是赌政策,认为会和以前一样。第三就是赌许家印,大到不能倒。

可如今中国经济陷入资产负债表衰退,地产行业哀鸿遍野,再加上许家印被抓,成了压倒骆驼的最后一根稻草。

其实这两年死亡的私募基金经理好几个了,去年上海某著名私募基金经理,夜跑的时候,躲过所有摄像头,离奇溺亡黄浦江。

对比公募基金,私募基金经理的生命似乎尤为脆弱。公募都跌成狗了,基金经理照样赚得盆满钵满。而私募由于资金门槛太高,来自金主的压力也很大,搞不好连怎么死都没得选。

再多说几句,这些基金经理都是人精,为何坚守房地产不放弃呢?

原因并不是他们多么看好地产股,他们眼红的是房地产的杠杆。恒大39亿的注册资本,都能从银行贷出来上万亿,这些钱有多少进了私募背后大佬的腰包?

这一场持续二十年,房地产高负债,击鼓传花的盛宴,卖房子收益是小头,加杠杆搞来的钱,才是大头。

某种程度来讲,左手倒右手,套钱太容易了。所以许家印沉溺其中,关善祥同样沉溺其中。

最后,许家印被抓了,关善祥死了,这些曾站在舞台中央的,都已经陨落。

时代的浪潮袭来的时候,不会和你打招呼。也许他们的离开或逝去,才是市场最大的道德。