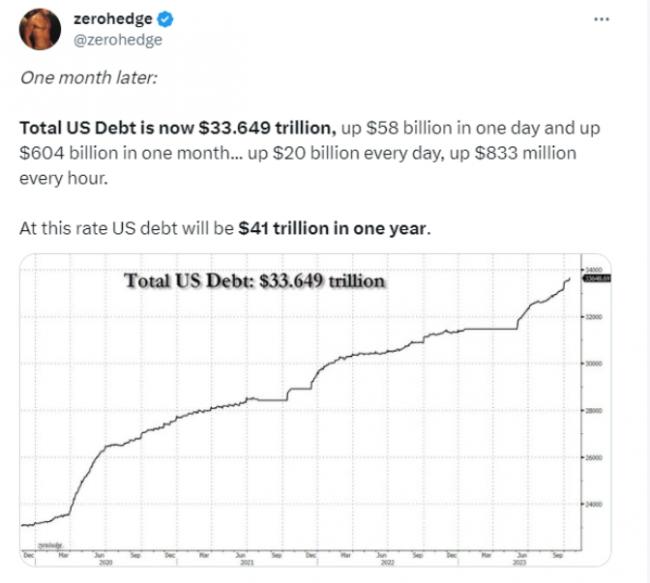

美国债务总额突破33万亿美元的关键水平后,在短短一个月内迅速增加了约6000亿美元,情况变得越来越糟。美媒指出,美国债务海啸已经开始,本季和下季将借入1.5万亿美元债务。美债发行总量和美联储加息之间的缺口差距,已扩大到惊人的7万亿美元,重演美国明斯基时刻已不可避免。

知名金融博客ZeroHedge报道称,在前一季报告美国财政部最新的可流通债券发行预测时,该媒体就曾指出一些令人震惊的事情,引发了未来90天内美国国债的历史性抛售。他们写道:“美国债务海啸已经开始,因为美国准备出售1万亿美元债券。随着预算赤字爆炸,第二季债务创历史第二高,而第三季的债务销售预测也达到令人瞠目结舌的8520亿美元。”

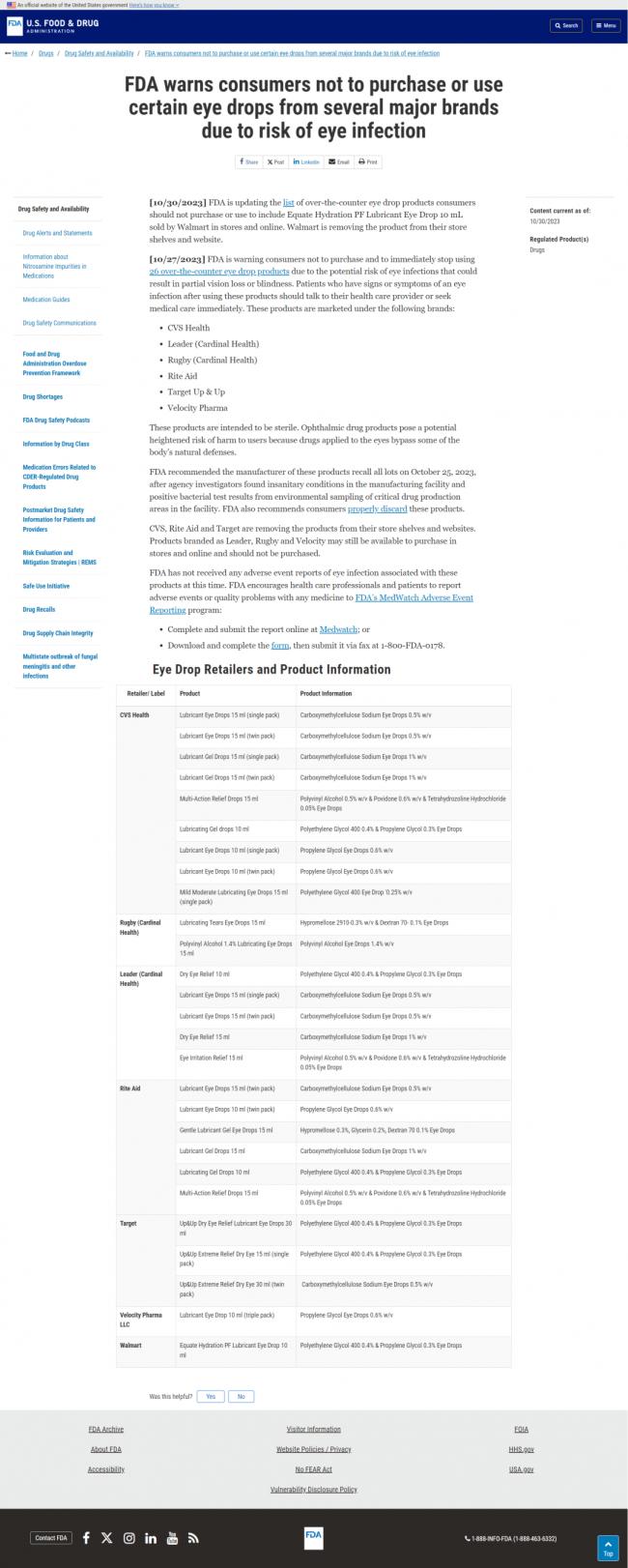

自那以后,情况变得越来越糟,美国债务总额在突破33万亿美元的关键水平后,在短短一个月内迅速增加了约6000亿美元。这就把市场带到了当前情况,在最新的季度财政部适销借款预估报告中,预测2024年1-3月的债务发行量为8160亿美元,这将使其成为有记录以来的第三高。

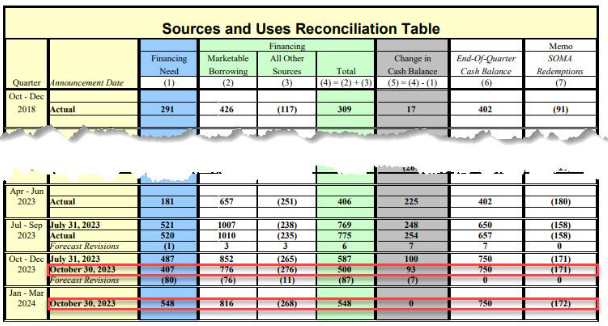

报告内容提到,假设12月底现金余额为7500亿美元,财政部预计在2023年10-12月这一季借入7760亿美元的私人持有净可流通债务。借款预估比2023年7月宣布的低760亿美元,这主要是由于收入增加的预测在一定程度上被支出增加所抵消。

假设3月底现金余额为7500亿美元,财政部预计在2024年1-3月季度借入8160亿美元的私人持有净可流通债务。本季和下一季的新增债务合计达1.5万亿美元,如下表所示:

(来源:ZeroHedge)

尽管美国财政部预计截至12月31日其现金余额将保持在7500亿美元,但截至10月26日,现金余额约为8350亿美元,高于7月31日发布本季度初步融资预测时的约5020亿美元。

换句话说,在第三季借入1万亿美元之后,美国准备在2023年第四季和2024年第一季再借入1.5万亿美元,总计2.5万亿美元,而这仅适用于该历年的9个月。这意味着在整整12个月的时间里,美国市场债务需求将约为3万亿美元,不包括不可流通的借款,这个数字也越来越惊人。

然而,最重要的是,由于美国债务在当前12个月内将增加约3万亿美元,这比最新的2万亿美元年度预算赤字高出约50%。换句话说,美国的赤字不会很快缩小,同时美国现在每季度定期发行至少7000亿美元的新债,美国仅利息支出就达到1万亿美元的倒计时正在滴答作响,而且变得更响亮。

高盛交易员雅各布·戈登(Jacob Gordon)上周写道:“2024年美国政府债券净发行量(的激增越来越吸引投资者的目光,特别是在美国,预计将同比增长60%,净供应量从7270亿美元增至1.166万亿美元。”

2024年的债务猛攻将是市场至少自2010年以来持续时间最长的供应量,问题是,市场是否给予了足够的让步,使这些债券变得对投资者有吸引力投资者,特别是那些市场认为将成为下一个边际买家的投资者?

由于美联储目前正在进行量化调整,其资产负债表已从9万亿美元的高点缩减了1万亿美元,并且预计将至少在一年甚至更长时间内继续缩减,特别是,高盛认为边际需求最大的4个类别是主动型基金经理、被动型基金经理、养老金和家庭。这部分投资者目前约占所有权的20%,未来将变得越来越重要,而他们的杠杆率远低于过去制度下的先前买家,使他们对价格更加敏感。

高盛首席股票策略师David Kostin上周末提出的问题:“明年谁会购买1784000000000美元新发行的国债?”

现在,根据高盛的戈登说法,问题不在于谁会购买债务,此时实际上只有一种选择,而在于什么水平的收益率足以吸引家庭到期储蓄或出售其他资产,购买美国国债?

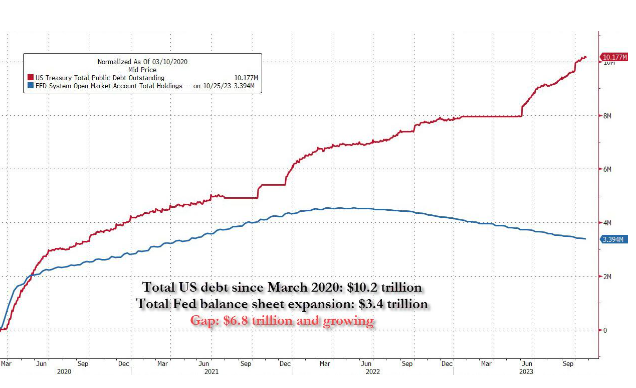

ZeroHedge评论称:“高得多,也可能不是,因为虽然人们可以假装至少在理论上美国家庭可以填补债务发行总量与美联储加息之间的差距,但如下图所示,缺口已扩大到惊人的7万亿美元。”

与此同时,任何为了使“债务购买对家庭更具吸引力”而增加的利率,都意味着债务利息也将呈指数级上升,直到它成为最大的政府支出类别,从而引发不可避免的美国明斯基时刻。